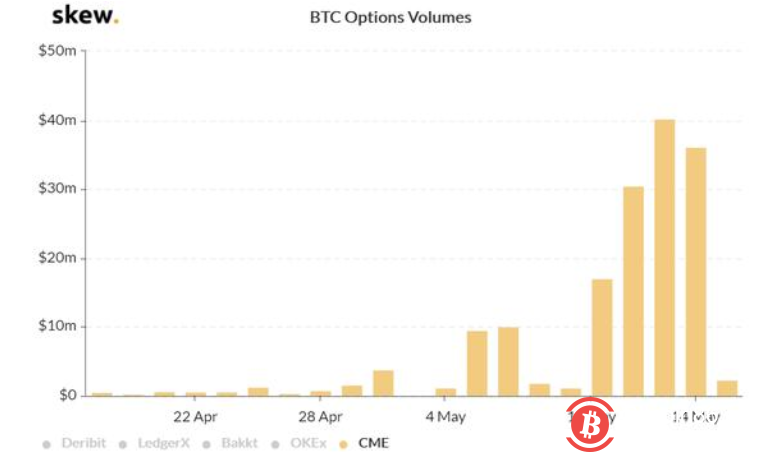

由于机构投资者建立了短期看涨头寸,本月CME的比特币期权交易量增长了1000%,但是比特币的现货价格会上涨吗?

比特币(BTC)期权市场终于在CME起飞。本周Cointelegraph报道称,由于机构投资者纷纷买入了看涨期权,过去十天的总交易量超过了1.4亿美元。

看涨期权的买方可以在预定日期以固定价格获得比特币。为了获得这种特权,投资者需要向看涨期权卖方支付一笔预付款。

CME比特币期权交易量-美元 来源:Skew

随着比特币减半的不确定性风险减少,机构投资者开始建立看涨头寸。尽管期权比期货交易更为复杂,但期权市场允许投资者在不存在清算风险的情况下利用头寸进行杠杆操作。

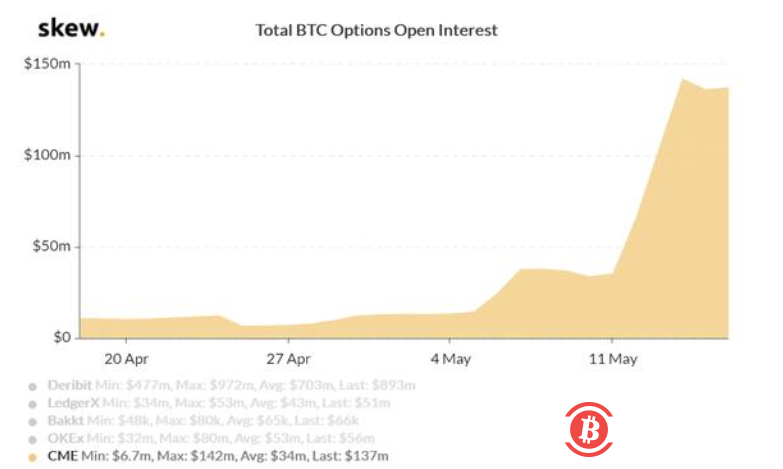

未平仓量是一个相关性更强的指标

简单来说,未平仓合约是市场参与者持有的合约总数。想象一下这样一个场景,价值7000万美元的看涨期权在一周内交易,然后在下一周成交。买卖双方都将结清头寸并承担风险。尽管交易了1.4亿美元,但这种情况下的市场敞口(未平仓权益)将为零。

CME比特币期权未平仓合约-美元

根据上面的图表,最近两周的交易量与未平仓量相当。这表明到目前为止尚未平仓。大多数交易是短期看涨期权合约。

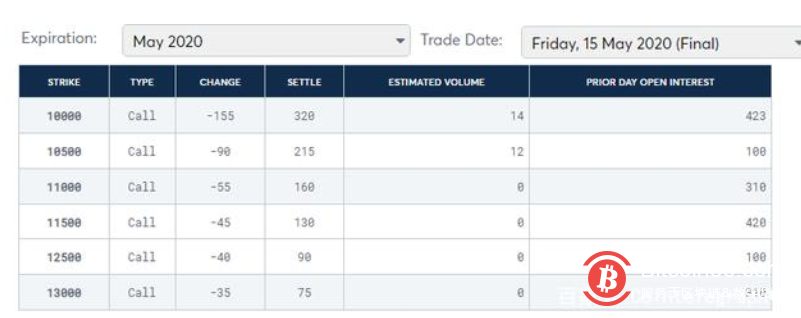

CME比特币期权合约结算 来源: CME

请记住,CME的合约数量显示出未平仓权益。由于每份CME合约单位为5 BTC,因此10,000美元行使价的最低交易名义金额为50,000美元。这使CME市场有别于其他市场,在其他市场,人们可以进行低至0.10BTC的交易。

在5月29日到期时,有1,800张看涨期权合约成交,相当于9000万美元。6月26日到期的未平仓合约为800张,名义价值约为4000万美元。行使价从9700美元到13000美元不等。

买家的期望是什么?

这类交易无疑是专业投资者的看涨指标。创造如此可观的风险敞口的总成本超过500万美元。不幸的是,没有办法知道有多少客户参与其中。

另一方面,可以肯定地说,这些投资者建立了短期看涨头寸。CME期权合约是可交割的,这意味着比特币期货合约将被交给看涨期权买家。投资者可以立即卖出这些期货合约,等待市场的流动性,尽管这一买入走势暗示市场可能出现较长期的乐观情绪。

卖家期望什么

用一个固定的预付价格换取具有无限下行空间的看涨期权,似乎是不合理的。如果卖方先前持有比特币,或通过CME期货获得了敞口,这种策略将发生巨大变化。

这种策略被称为“备兑看涨”,它允许投资者设定收益上限,同时降低其平均入场价。尽管这不是杠杆押注,但这可以解释为短期看跌交易。

监控潜在的比特币价格影响因素

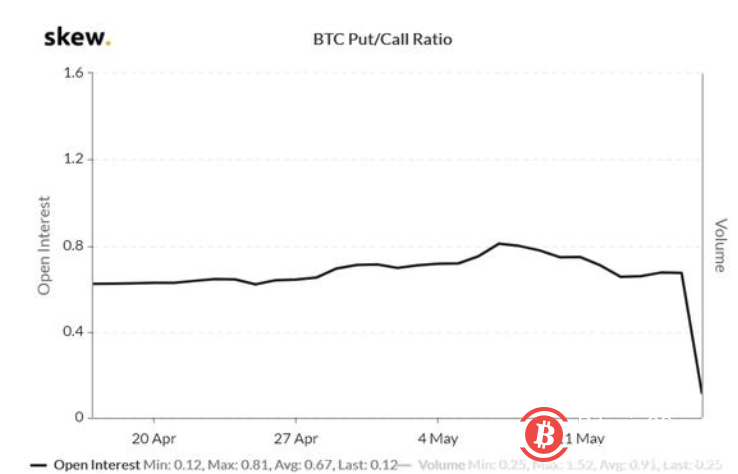

散户投资者首先要注意的是CME期权到期日。人们还应该密切关注看跌/看涨比率,因为看涨期权通常表示看涨策略。

比特币期权看跌/看涨比率 来源:Skew

CME最近的看涨期权变动导致该指标达到有史以来的最低水平。截至目前,88%的未平仓合约是看涨期权。Skew统计的范围包括LedgerX,Deribit,BAKKT,OKEx和CME。

看涨期权的买家有很大的动力来在每次到期时推高比特币的价格。对于备兑看涨期权卖家来说,将市场从行使价进一步推高没有任何好处,但也不会压低行使价。

随着期权市场的相关性增强,围绕每个到期日的额外价格压力都有潜在的诱因。(Cointelegraph中文)